健康寿命は世界トップクラスで少子高齢化も進む日本では、 老後に必要な平均資金が約2千万円といわれています。

日本年金機構によると、令和5年度の老齢基礎年金(満額)は約66,000円/月ですが、総務省統計局の家計調査によると単身世帯の月の支出平均は約13万円であり、国民年金だけでは生活が厳しいことがわかります。

そこで注目されているのが、私的年金となる「iDeCo」です。

しかし、iDecoとはどのような仕組みなのか、メリットや注意点は何かについて、よくわからない方もいるのではないでしょうか。

今回は、老後資金に備えて資産運用するための制度である iDeCoについて、メリット・始め方・注意点を分かりやすく解説します。

目次

1.iDeCoの基礎知識

iDeCoは、一定条件を満たしていれば、誰でも加入できる私的な年金制度です。

毎月一定の金額を積み立て、自分で選んだ運用商品で資産形成をおこないます。

積み立てた資産は、60歳以降に受け取りが可能です。

この章では、iDeCoの基礎知識について、以下の内容に沿って詳しく解説します。

- iDeCoとは?

- iDeCoの仕組み

- iDeCoへの加入条件

- NISAとの違い

1-1.iDeCoとは?

iDeCo(イデコ)は、個人型確定拠出年金と呼ばれ、企業または個人が拠出した掛け金を、自ら運用して資産をつくる私的年金の制度です。

20歳以上の国民に加入義務がある公的年金に対し、私的年金の加入は任意なため、2つを組み合わせて老後資金にできます。

年金は、加入している年金制度によって、老後の給付年金額を積み上げていく仕組みです。

| 会社員 | 自営業・フリーランスなど |

| iDeCo | |

| (企業年金) | 国民年金基金 |

| 厚生年金 | |

| 国民年金 | |

公的年金は社会保障の1つで、20歳以上の全国民が加入する「国民年金」のほか、公務員や会社員が加入する「厚生年金」があります。

自営業やフリーランスの方は厚生年金に加入ができないため、厚生年金の代わりにできる制度として「国民年金基金」が設けられています。

一方、公的年金以外の年金制度は「私的年金」に該当します。

「企業年金」は、制度を導入している企業に勤める会社員が加入でき、「退職金等年金給付」は公務員が加入できる制度です。

上記のほか、2001年以降より運用されている「確定拠出年金」があります。

企業型と個人型があり、iDeCoは個人型の確定拠出年金に該当します。

2017年以降、iDeCoは会社員や専業主婦も利用が可能となり、その名が広く知れ渡りました。

1-2.iDeCoの仕組み

iDeCoは、自分で拠出した掛け金を毎月一定額積み立て、掛け金をもとにし、自分で選んだ運用商品で長期的に資産運用し老後資金を作っていく仕組みです。

加入の申し込みから掛け金の支払い・運用まで、すべて自分で行います。

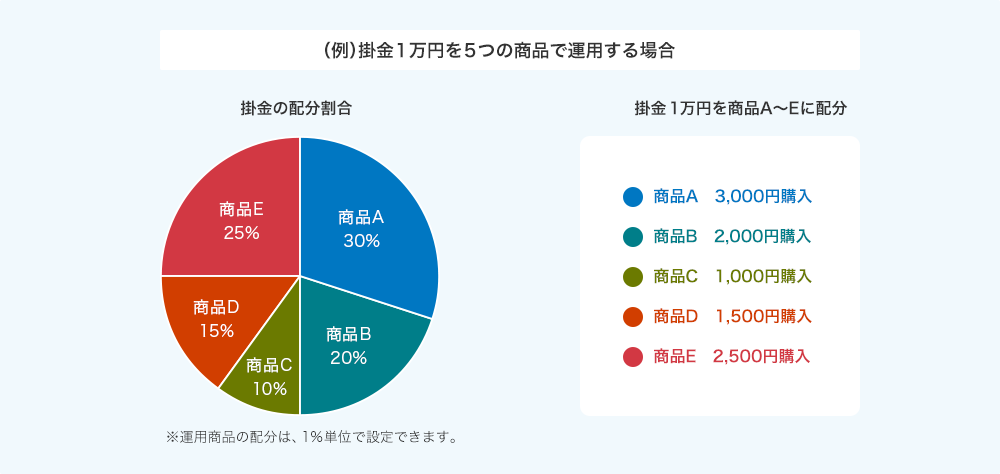

運営管理機関ごとに選定している運用商品を自由に組み合わせ、自分で決めた配分比率のもと、運用商品が購入されます。

運用リスクの許容範囲や目標利回りなどの方針を決め、定期的に状況を確認しながら運用します。

運用途中で、商品の変更も可能です。

iDeCoは個人型の確定拠出年金なので、転職や退職に関係なく運用が継続できます。

運用して得た利益分を含む資産は60歳から受け取り可能で、受給開始時期は75歳までの間で選べます。

1-3.iDeCoへの加入条件

iDeCoは、以下のとおり、国民年金の被保険者であれば加入ができます。

| 加入区分 | 対象者 |

| 国民年金

第1号被保険者 |

20歳以上60歳未満の自営業者とその家族、フリーランス、学生など

ただし、農業者年金の被保険者、国民年金の保険料免除者を除く。 |

| 国民年金 第2号被保険者 |

厚生年金保険の被保険者かつ公的老齢年金の受給権がない方。

公務員や私立学校教職員共済制度の加入者を含む。 ※企業型確定拠出年金加入には、条件があります。 |

| 国民年金 第3号被保険者 |

国民年金の第2号被保険者に扶養されている20歳以上60歳未満の専業主婦(夫)の方など |

| 国民年金 任意加入 被保険者 |

60歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達しない方

20歳以上65歳未満かつ日本国籍の海外居住者で、国民年金の保険料納付済期間が480月に達しない方 |

1-4.NISAとの違い

NISAは、少額投資非課税制度です。

株式や投資信託などの金融商品への投資は本来なら課税対象ですが、一定条件を満たし、NISA口座で投資して得られた利益であれば非課税になることが特徴です。

NISAは投資で得られた利益のみが非課税であるのに対し、iDeCoは掛け金が所得控除となるほか、受取金額の一定額も非課税になります。

税制面のみで考えると、NISAよりもiDeCoのほうが節税効果は高いです。

iDeCo・NISAともに非課税枠の上限があるため、より多くの資産を形成したい場合には併用するのもおすすめです。

2.【iDeCo】3つの節税メリット

老後資産形成の手段としてiDeCoが選ばれる理由は、以下4つのメリットにあります。

老後資産形成の手段としてだけでなく節税にもなるため、iDeCoを始める人が多いのです。

2-1.積立時に節税できる

確定拠出年金の掛金は、小規模企業共済等掛金控除の対象となるため、掛け金は全額所得控除され、所得税・住民税が節税できます。

節税の計算式は以下のとおりです。

たとえば、毎月の掛け金が1万円、所得税率20%で住民税率10%の場合、36,000円 / 年の節税ができます。

毎月1万円を掛けて30年間 iDeCoを継続すると、合計で108万円の節税になります。

2-2.運用時の収益が非課税になる

確定拠出年金制度内での運用益については、非課税です。

通常、金融商品で運用を行うと、運用益には20.315%の税金がかかってしまいます。

ところが、iDeCoで運用すると運用益はすべて非課税なため、一般的な投資運用よりも20.315%分お得になるのです。

たとえば、iDeCoの30年間の運用益が200万円、運用の利回りが年3%の場合、30年間での節税額は40万6,300円となります。

また、運用益を再投資できるので、利益が利益を生み、少額でも運用効果を実感しやすいことがメリットです。

2-3.受取時は控除が適用される

受取の方法は主に2種類で、異なる控除が適用されます。

- 受給年齢で一時金として受給する場合は「退職所得控除」

- 年金で受給する場合は「公的年金等控除」

一時金として受け取る際は、退職所得控除の対象です。

退職金は勤続年数によって控除額が増減するのに対し、iDeCoは加入年数で控除額が異なります。

また、年金で受け取る際は、公的年金等控除の対象です。

| 年齢 | 非課税 | 課税対象 |

| 65歳未満 | 60万円未満 | 60万円以上 |

| 65歳以上 | 110万円未満 | 110万円以上 |

3.iDeCoの主な種類

iDeCoの金融商品は、主に以下の2種類です。

- 元本確保型

- 投資信託(元本変動型)

元本とは、利益を生み出す元手で、実際に投資した資金を指します。

元本確保型と投資信託は、運用方針に合わせて長期的にバランスよく分散投資するのが理想的です。

ここからは、商品の主な2種類について解説します。

3-1.元本確保型

元本確保型は、満期までの運用をすれば、積み立てた投資資金を必ず受け取れる金融商品です。

途中で解約してしまうと、受取金額は元本を下回ることがあります。

iDeCoで取り扱われる元本確保型商品は、以下の2つが中心です。

- 貯蓄型保険

- 定期預金

元本が確保されているため損をする心配はありませんが、大きな利益は期待できません。

3-2.投資信託

投資信託は、元本変動型の代表的な商品です。

投資家から資金を集めて専門家や専門会社が運用し、利益を分配する金融商品です。

価格変動がある商品へ投資するため元本は保証されませんが、大きな利益を得られる可能性があります。

投資信託のポイントは、以下の2点です。

- リスクやリターンは商品により異なる

- 運用委託のためコストがかかる

また、投資信託の主な商品は、以下の5種類です。

- 外国株式型(海外の株式)

- 国内株式型(国内の株式)

- バランス型(株式・債券など組み合わせて運用)

- 外国債券型(海外の債券)

- 国内債券型(国内の債券)

4.iDeCo商品選びのポイント

iDeCoの商品を選ぼうと思っても、種類や商品の数が多くて、どうやって選ぶか悩みますよね。

商品を選ぶポイントは、以下の3つです。

- コストを考える

- どこまでのリスクなら許容できるかを決めておく

- 複数の商品に分散投資するのも効果的

4-1.コストを考える

iDeCoは長期の資産運用であるため、運用コストを考えるのは重要なポイントです。

投資信託を iDeCoで購入する際のコストは、以下の2つです。

| 運用管理費用 | すべての投資信託に必要なコスト。 投資信託を保有していれば、資産から毎日差し引かれる。 |

| 信託財産留保額 | 一部の投資信託で該当し、投資信託を売るときに発生するコスト。 無料の投資信託もあり。 |

商品ごとにかかるコストが異なり、1年ではわずかなコスト差でも、長期運用では大きな差となることもあります。

同じカテゴリーの商品であれば、コストが低い方を選ぶとよいでしょう。

4-2.どこまでのリスクなら許容できるかを決めておく

投資を行う場合、どの程度までリスクが許容できるかの判断は必要です。

許容度の目安は、以下の表を参考にしてみるとよいでしょう。

| A | B | |

| 運用方針 | 積極性重視 | 安全重視 |

| 年齢 | 低い | 高い |

| 投資経験 | あり | なし |

| 収入や資産が増える予定 | あり | なし |

| iDeCo以外の老後資金準備 | あり | なし |

Aの欄で選択が多かった人は、価格変動のリスクが高い投資信託を多く配分するのがおすすめです。

リスクの許容度が高い場合は、元本保証がなくてもリターンを期待した投資が可能でしょう。

一方、Bの欄で選択が多かった人は、元本確保型や価格変動のリスクが少ない投資信託を中心に選ぶのがおすすめです。

iDeCoは途中で商品の変更ができるため、運用を継続して投資経験が増えれば、少しリスクをとった配分に変えてもよいでしょう。

4-3.複数の商品に分散投資するのも効果的

iDeCoでは、複数の商品を組み合わせて購入できます。

前述したリスクの許容度をもとに、元本確保型と投資信託をバランスよく組み合わせて、各商品の拠出額を検討しましょう。

1つの商品に偏るよりも、分散的に投資することでリスクを抑えながらリターンも期待できます。

5.iDeCoの始め方

iDeCoの加入は、iDeCoを扱っている銀行等(運営管理機関)で手続きが必要です。

以下の流れでiDeCoの口座を開設します。

- 運営管理機関を1社選ぶ

- 選んだ機関から申込書類を取り寄せる

- 申込書類に必要事項を記入する

- 運営管理機関に書類を提出する

- iDeCoの口座が開設される

運営管理機関によって、運用商品や手数料、加入申出書などの資料請求方法、加入窓口の対応(店舗・コールセンター・Webサイト等)が違います。

対象の機関については、「運営管理機関一覧」サイトで確認してみるとよいでしょう。

6.iDeCoの7つの注意点

メリットの多いiDeCoですが、制限やリスクもあります。

始めるときは、以下の7点に注意しましょう。

- 60歳までお金を受け取れない

- 中途解約ができない

- 掛金は職業によって異なる

- 手数料がかかる

- 商品によっては元本割れのリスクがある

- 管理は自分でしなければならない

- 受け取り方によって課税されることがある

6-1.60歳までお金を受け取れない

iDeCoで形成した資産は、急な出費があるから引き出したいと思っても、原則60歳まで引き出せません。

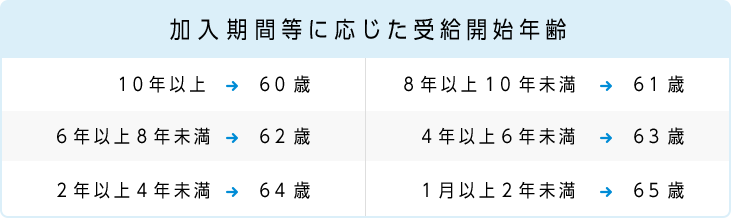

また、60歳から受け取るには、iDeCoに加入していた通算加入者等期間が10年以上必要です。

通算加入者等期間が10年未満の場合、受給年齢が繰り下げになります。

6-2.中途解約ができない

iDeCoは、受取可能である60歳を超えるまで基本的に解約はできません。

iDeCoは、老後資金づくりを目的に設けられた年金制度だからです。

よって、iDeCoを始めるなら、60歳まで長期的に続ける前提で加入をする必要があります。

もし、ライフスタイルの変化などで掛け金の調達が難しくなった場合には、商品や掛金額を変更しましょう。

また、新たな掛け金の支払いをやめて、運用のみ続ける方法もあります。

6-3.掛金は職業によって異なる

職業によって加入している年金制度が異なるため、iDeCoでの拠出限度額が違います。

具体的な限度額は以下のとおりです。

| 加入区分 | 拠出限度額 |

| 国民年金 第1号被保険者 |

68,000円/月

※国民年金基金の掛け金、または国民年金付加保険料との合算枠 |

| 国民年金 第2号被保険者 |

・会社に企業年金がない場合:23,000円/月

・企業型確定拠出年金のみ加入の場合:20,000円/月 ・確定給付型年金のみ:12,000円/月 ・確定給付型と企業型確定拠出年金に加入の場合:12,000円/月 ・公務員:12,000円/月 |

| 国民年金 第3号被保険者 |

23,000円/月 |

| 国民年金 任意加入 被保険者 |

68,000円/月

※国民年金基金の掛金、または国民年金付加保険料との合算枠 |

6-4.手数料がかかる

iDeCoは、以下2つの手数料が必要です。

| 加入手数料 | iDeCoの加入時のみ、2,829円(税込)を国民年金基金連合会へ支払う。 |

| 口座管理手数料 | 収納手数料105円 / 月(積み立てにかかる費用)

事務委託手数料66円 / 月 運営管理手数料(金額は運用管理機関により異なる) |

長期運用するのには手数料がかかりますが、iDeCoは税金の控除があるため、一概に、手数料分によって損をするわけではありません。

6-5.商品によっては元本割れのリスクがある

元本割れとは、投資した金額よりも受け取り金額が下回ることです。

iDeCoでも元本変動型の運用商品は、元本保証がない代わりに高いリターンを期待できますが、経済状況や受け取りのタイミングによっては、元本割れを起こす可能性があります。

リスクを抑えるには、同じ金額を長期に渡り分散投資することが大切です。

6-6.管理は自分でしなければならない

iDeCoは個人型確定拠出年金なので、加入から運用まで自分で行い、運用に伴う責任も自分で負うしかありません。

運用に関わるリスクやリターンも、自分で管理しなければならないため、投資経験がない人はリスクに対する不安も大きいかもしれません。

しかし、何もしなければ、資産形成はゼロのままです。

不安の強い方は、まずは元本確保型で運用を始めてみましょう。

運用しながらリスクを考え、商品を選び直していくのも1つの方法です。

6-7.受け取り方によって課税されることがある

退職時に勤務先の退職金とiDeCoの両方を受け取る場合、合計額での退職所得控除が適用されます。

勤続年数や積立年数に関係なく退職金がもらえる方は、非課税枠に収まらない可能性が高い点に注意が必要です。

控除額は、勤続年数と掛金の積立年数、どちらか長いほうで計算します。

| 勤続年数 | 控除額 |

| 20年未満 | 40万円×勤続年数 (80万円未満は80万円) |

| 20年以上 | 800万円+70万円×(勤続年数-20年) |

また、年金で受け取る場合に適用される公的年金等控除でも、条件によって課税対象となる可能性があります。

税務上、iDeCoの受給額は、公的年金の受給額の合計で計算されます。

| 年齢 | 非課税 | 課税対象 |

| 65歳未満 | 60万円未満 | 60万円以上 |

| 65歳以上 | 110万円未満 | 110万円以上 |

7.自分に合った商品でiDeCoを有効活用しよう!

iDeCoは、確定拠出年金法に基づいた私的年金の制度です。

公的年金とは別で給付が受けられるため、2つを組み合わせて老後資金にできます。

iDeCoは、老後の資産形成手段であり、節税手段の1つです。

安心して老後生活が送れるよう、iDeCoを賢く活用して、資金形成をしましょう。

投資経験がなくiDeCoをはじめるのが不安な人は、ぜひ補助金活用支援合同会社へご相談ください!

補助金・助成金などのご相談はこちらからどうぞ!

・お問い合わせ

・オンラインコミュニティの参加

・補助金・助成金無料診断